給与所得控除の見直しはあるのか?

目次

政府税調、給与所得控除見直し論

2023年6月30日に政府税制調査会が給与所得控除についての見直しについての提言があったとニュース記事で読みました。ついにここまで来た増税の波。が、しかし、言われてみれば給与所得控除って結構、手厚い控除なんです。

ということで「給与所得控除」を考察してみたいと思います。

給与所得控除とは?

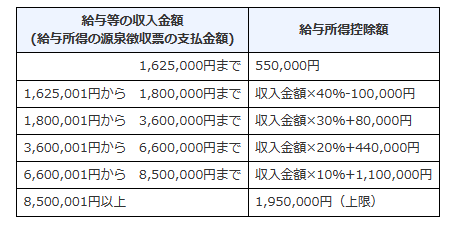

そもそも給与所得とは所得税法第28条に規定されており、第2項において「給与所得の金額は、その年中の給与等の収入金額から給与所得控除額を控除した残額とする。」と規定されています。この給与所得控除の額は以下の表のとおりです。

例えば、給与収入が500万円だと仮定すると500万円×20%+44万円=144万円が控除でき、給与所得は354万円ということになります。無条件で約3割が控除できるのです。

給与所得控除がある理由

では、なぜ給与所得控除というものが存在するのでしょうか?租税法で有名な先生の著書や裁判事例によれば

- 給与所得については必要経費の個別的認定が困難であるため概算経費控除を認める必要のあること

- 給与所得が勤労性所得であってその担税力が資産性所得や資産勤労結合所得より低いこと

- 給与所得の捕捉率が他の所得より高いこと

- 給与所得はその支払いのたびごとに源泉徴収されるのに対し,事業所得等は二回にわたり予定納税するのみであるため利息相当額を調整する必要のあること

以上4つの理由が掲げられています。1番分かり易く、私がいつも説明する際に使っているのは1の理由です。

上述したサラーリーマンの500万円の収入で給与所得控除が144万円のケースだと、500万円の収入を得るための必要経費が144万円だよねということです。月12万円の計算ですね。

私自身のサラリーマン時代を振り返ると給与所得控除はMAXの195万円、月にして162,500円。給与収入を得るための経費が月162,500円あったかというと多分ないと思う。書籍代、スーツ代や単身赴任の旅費、百歩譲って飲み代が交際費だとしても162,500円は無かったと思う。そう考えると手厚い控除だとは思う。

給与所得控除があるから、個人事業主から法人成りして役員報酬で貰ったほうが税負担が少なくなるから得ですよ的な発想になるんですけどね。

今回の見直しの理由

とても大雑把に解釈すると給与所得控除の額、ちょっと多くないか?フリーランスの人とかに比べて優遇され過ぎていないか?ということです。平成30年度の税制改正において給与所得控除等の引下げと基礎控除の引上げが行われましたが、まだまだ検討の余地あるよね、政府税制調査会の言葉を引用すると「公平かつ働き方に中立的な税制を検討」ということになります。

と、簡単に書いてますが、この議論のインパクトは半端ないです。だって給与所得者数は令和3年で5,270万人で、給与所得控除の見直しが行われれば5270万人の人が増税!!サラリーマン狙い撃ち!!ってなりそうです。

さて、今後、この改正議論がどうなっていくのか見守っていこうと思います。

【編集後記】

私も国会議員同様、文書通信交通滞在費のように課税されない収入が欲しいです。