軽減税率が導入されて消費税の確定申告が大変になる!課税取引金額計算表だけは作成しておこう!

これから確定申告の準備を始めるという方、特に消費税の申告がある方は事前の準備が重要になります。

それは何故か・・・?

令和元年分以降は、課税取引を適用税率ごとに区分して計算する必要があるからです。

平成30年分は青色申告決算書及び収支内訳書から申告書の作成ができましたが、もうできなくなります。

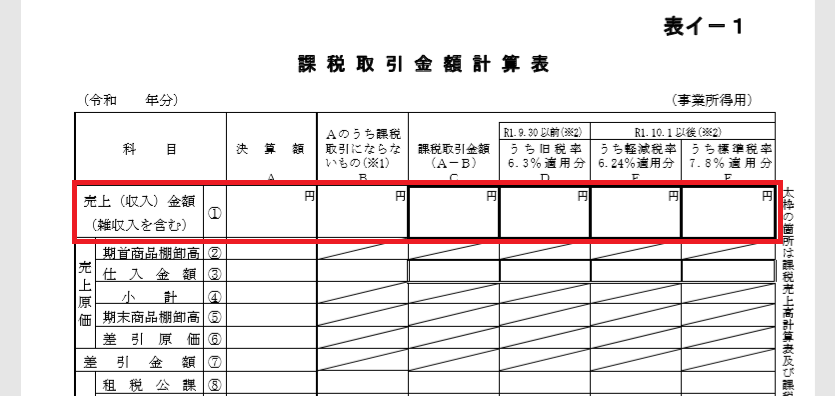

今回は課税取引を適用税率ごとに区分して計算する際に作成する「課税取引金額計算表」について解説します。

目次

step.1 課税取引の内容を整理します

課税期間(平成31年1月1日~令和元年12月31日)における、税率の異なるごと に区分した課税取引に係る売上げの合計金額(消費税及び地方消費税を含まない) を計算します。

旧税率6.3%、軽減税率 6.24%及び標準税率 7.8%適用分に区分して 記載します。

注意が必要なのは、事業所得の他に農業所得又は不動産所得がある場合 は、それぞれの「課税取引金額計算表」 を使用する必要があるということです。

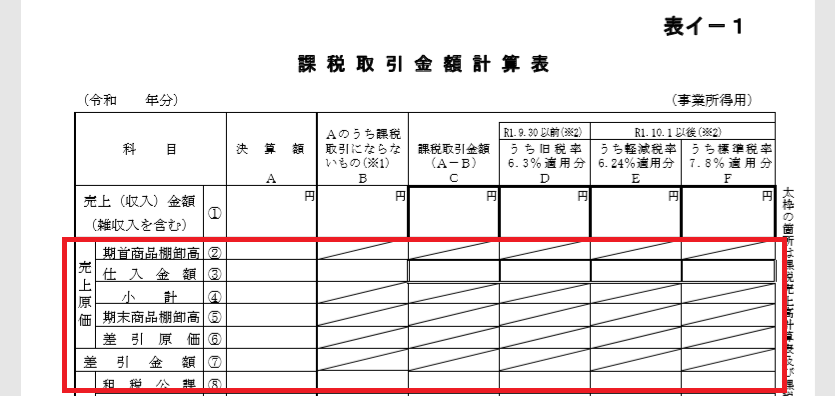

step.2

step.1同様に課税期間(平成31年1月1日~令和元年12月31日)における、税率の異なるごと に区分した課税取引に係る売上げの合計金額(消費税及び地方消費税を含まない) を計算します。

旧税率6.3%、軽減税率 6.24%及び標準税率 7.8%適用分に区分して 記載します。

まとめ

平成30年までは単一税率8%だったため決算書から消費税の確定申告書が作成できました。

そして令和元年分は税率が3パターンあるため、決算書から消費税の確定申告書が作成できません。

納税者の方が税務署に相談に行き「課税取引金額計算表」が作成されていない場合、この計算表を作成してから再度、来署を求めるという方針のようです。

税務署の相談窓口では、そこまで対応できないということです。

下記に課税取引金額計算表のリンクを貼りますので事前作成してから税務署、税理士に相談にいきましょう!!

課税取引金額計算表が完成すれば、もう完成できたといっても過言ではありません。以下の手引きを参考に消費税確定申告書を作成してみよう・