軽減税率制度導入で変わる記帳方法

皆さん、すでにご承知のとおり、令和元年10月1日から消費税率が10%へ、そして食料品等は8%と消費税率が2段階に変更になります。

購入した商品が8%なのか、10%なのか?

販売した商品が8%なのか、10%なのか?

これだけでも随分事業者の頭を悩ませる問題ですが、さらに日々の業務で対応すべきことがあります。

そうです。税率が2段階になることで記帳が複雑になります。

- 仕入れ(経費)・・・8%と10%を区分記載する必要あり

- 売上げ ・・・8%と10%を区分記載する必要あり

税率が2段階になるので、支払っても、売っても8%と10%を区分して帳簿に記載する必要になります。

目次

仕入れ(経費)

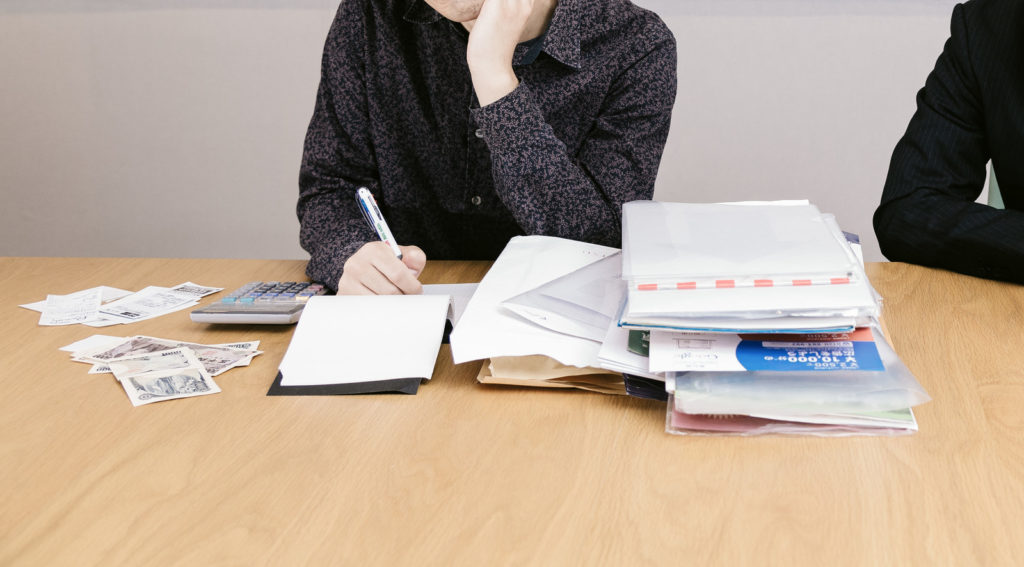

まず、軽減税率対象品目の仕入れ(経費)があるかを確認します。

レシートや請求書を確認すると必ず税率区分が記載されています。

下図にあるように、8%と10%の確認をし税率の異なるごとに分けて帳簿に記載する必要があります。

令和元年9月30日以前は8%の税率しかなかったので、記帳の手間が増えます。

売上げ

自社が販売する商品が軽減税率対象品目であるか確認をしておく必要があります。

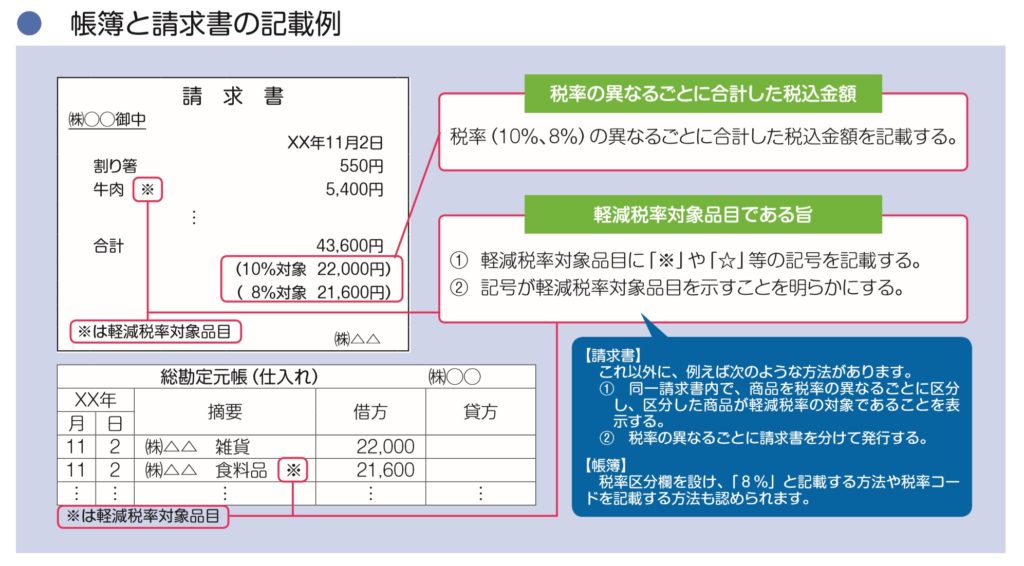

軽減税率対象品目がある場合には、自社が発行する請求書等に「軽減税率対象品目である旨」や「税率の異なるごとに合計した税込金額」を記載します。

そして請求書等の控えに基づき売上げを税率の異なるごとに分けて帳簿等に記帳します。

まとめ

このように、仕入れ(経費)も売上げも8%と10%の税率ごとに区分して記帳する必要があります。そして、この区分して記帳した帳簿に基づき消費税の確定申告書を作成することになります。

したがって、8%と10%が正しく区分されていないと正しい申告書が作成できないことになります。

ただし、どうしても仕入れ(経費)や売上げにおいて8%と10%に区分できないという中小企業者は特例計算がありますので、税務署や税理士に相談してください。

(※中小企業者とは法人であれば前々事業年度、個人であれば前々年における課税売上高が5000万円以下の事業者です。)

【編集後記】

今日はこれから「freee」担当者様と打ち合わせです。クライアントは0ですが、少しづつ前に進んでいる気がします。